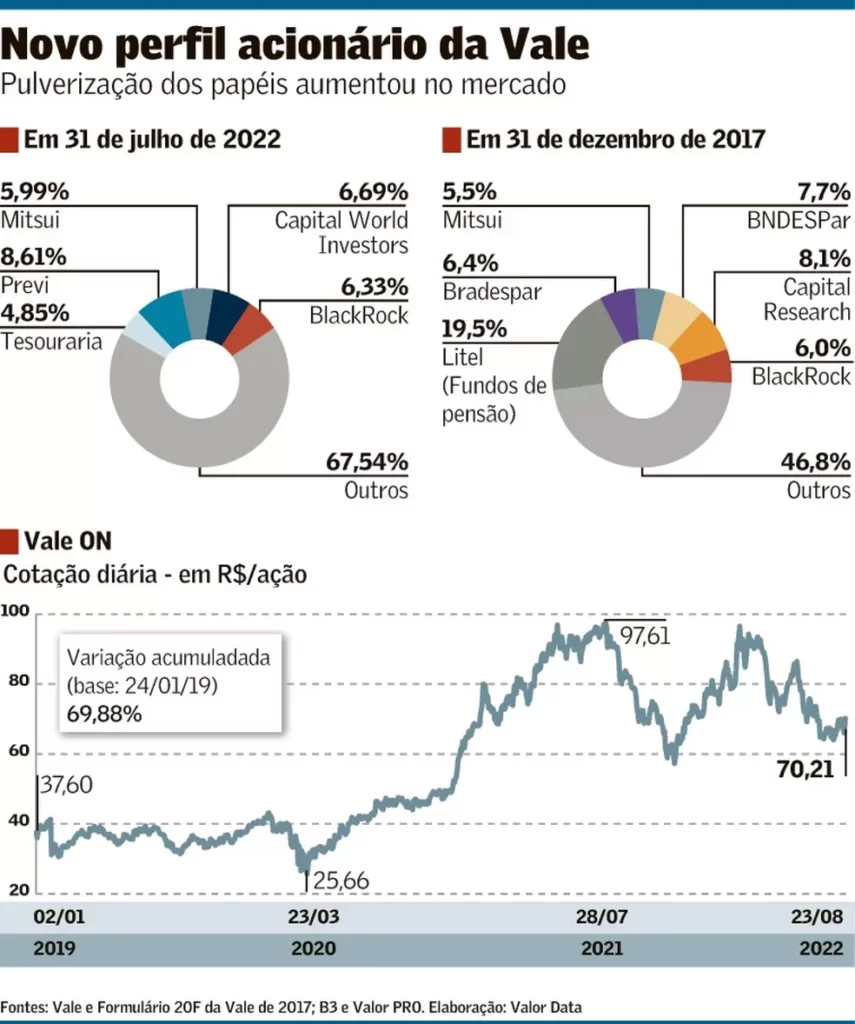

Valor Econômico – Desde que a Vale se tornou uma empresa sem controle acionário definido, em 2020, o mercado especula sobre a venda de ações que estão em poder de integrantes do antigo bloco de controle da mineradora, hoje investidores de referência, caso, por exemplo, da Previ, o fundo de pensão dos funcionários do Banco do Brasil. Mas a perspectiva de valorização das ações da companhia faz, ao menos parte desses acionistas, esperar preços mais altos para uma eventual venda total das posições na empresa. Esses investidores têm a expectativa de que a Vale volte aos índices de sustentabilidade das bolsas, o que poderia ajudar a confirmar o potencial de valorização das ações da mineradora, que hoje são “descontadas” em relação aos concorrentes BHP Billiton e Rio Tinto.

Do antigo bloco de controle da Vale, Previ, com 8,61%, e Mitsui, com 5,99%, mantêm fatias superiores a 5% do capital da empresa. A Bradespar, acionista da mineradora desde a privatização, em 1997, tem hoje 3,59% das ações. Acionistas desse grupo têm vendido ações aos poucos, reduzindo as fatias, mas ainda detêm posições relevantes. O único a sair completamente foi o BNDES.

POD NOS TRILHOS

- Investimentos, projetos e desafios da CCR na mobilidade urbana

- O projeto de renovação de 560 km de vias da MRS

- Da expansão da Malha Norte às obras na Malha Paulista: os projetos da Rumo no setor ferroviário

- TIC Trens: o sonho começa a virar realidade

- SP nos Trilhos: os projetos ferroviários na carteira do estado

O papel da empresa, que chegou perto dos R$ 98 em julho de 2021, hoje está próximo dos R$ 70. Em março de 2020, sob os efeitos do desastre de Brumadinho (MG), a ação bateu no piso de R$ 25,66. Fontes ouvidas pelo Valor disseram que analistas chegaram a colocar o preço-alvo do papel a R$ 150, e estimaram que a volta ou a entrada em índices de sustentabilidade poderiam ser fator de “impulsão” para as cotações e para a consequente venda de ações por integrantes do antigo bloco.

O problema é que alguns bancos têm visto dificuldades de a Vale entregar o crescimento esperado da produção de minério de ferro e a cotação da commodity não deve manter os patamares elevados visto recentemente. Esses são dois fatores que penalizam o papel. O Itaú BBA, por exemplo, rebaixou este mês a ação da companhia para “market perform” (neutro) na esteira de projeção de preço menor para o minério de ferro, crescimento menor que o esperado da produção e maior custo de capital.

Investidores que saíram do papel poderiam, porém, voltar a olhar para a Vale à medida em que a empresa avance no ESG, uma vez que há fundos com regras de governança que exigem a aplicação apenas em empresas com determinados “carimbos” de governança e de sustentabilidade. Mas há um longo trabalho para chegar lá.

Os acidentes com as barragens da Samarco – joint venture entre a Vale e a BHP Billiton -, em 2015, em Mariana (MG), e da própria Vale, em Brumadinho, em 2019, contribuíram para questionamentos sobre as práticas ambientais e de segurança da companhia. O Fundo Soberano da Noruega vendeu em 2020 toda a participação na Vale. Depois de Brumadinho, o Church of England também se desfez das posições na empresa.

A Vale integrou o Índice de Sustentabilidade Empresarial (ISE), da B3, entre 2011 e 2015, tendo sido retirada depois do colapso na barragem da Samarco. O objetivo do ISE é medir o desempenho médio das cotações das empresas selecionadas pelo seu comprometimento com a sustentabilidade empresarial. O índice apoia investidores na tomada de decisão e induz as empresas a adotarem as melhores práticas ESG (sigla em inglês para práticas ambientais, sociais e de governança). Todo ano as empresas se candidatam ao ISE e a bolsa faz uma seleção. Nos Estados Unidos, o índice Dow Jones de Sustentabilidade segue a mesma linha: empresas se candidatam e há metodologia a ser seguida para conseguir aderir.

Depois de Brumadinho, a Vale mudou a abordagem na área ESG. Embora não faça parte da carteira dos principais índices de sustentabilidade de bolsas de valores no mundo, a empresa se utiliza dos relatórios e avaliações do Índice de Sustentabilidade do Dow Jones e de outros provedores de dados ESG, como MSCI, Sustainalytics, ISS e Glass Lewis, para desenvolver e implantar as melhores práticas ambientais, sociais e de governança nas ações e processos internos, informou a companhia em nota.

Em 2019, a Vale mapeou as 63 principais deficiências (“gaps”) ESG e criou um plano de ação para fechá-las até 2030. Até agora 54 desses “gaps” foram fechados e a estimativa é fechar mais três neste ano. Entre os já concluídos, estão o maior detalhamento da remuneração executiva; a consolidação de maioria de integrantes independentes no conselho de administração, incluindo o presidente; e o estabelecimento de processo de “due diligence” em respeito aos direitos humanos. “A empresa vive uma intensa transformação cultural, que busca colocar pessoas e a segurança no centro das decisões tomadas”, disse a Vale.

Fonte próxima à companhia afirmou que a Vale está “completamente em condições” de fazer parte dos índices de sustentabilidade das bolsas e ressalta que os passos tomados na área de ESG são “sólidos em todas as esferas”. “As metas [de ESG] estão atreladas à remuneração dos executivos e embrenhadas no plano estratégico. Depois de Brumadinho houve um trabalho sólido de mudança de cultura na empresa”, disse a fonte, para quem não seria “nenhuma surpresa” a entrada nos índices de sustentabilidade. A fonte acrescenta que, nesse processo, a companhia deverá encontrar “preconceitos” ainda relacionados aos acidentes com as barragens, uma vez que “outsiders e stakeholders podem não ver a profundidade das mudanças.”

“Não vejo por que a Vale não entrar [em índices de sustentabilidade] em 2022 ou 2023. Não vejo por que ela não pleitear [a entrada]”, continua a fonte, lembrando que a empresa foi a primeira grande mineradora a se comprometer com metas de descarbonização para o escopo 3, que consiste em ajudar a reduzir as emissões dos clientes.

Outra fonte ligada a investidores disse que a empresa “evoluiu” na definição e cumprimento das metas ESG. “À medida que continue entregando os compromissos, fechando os ‘gaps’, os provedores de rating ESG deverão passar a reconhecer a melhoria”, diz a fonte, que não arrisca prazo para a Vale voltar a integrar os índices.

Para essa fonte, acertar o “timing” da volta aos índices é difícil, porque há aspectos subjetivos relevantes, como a absorção dos efeitos de Brumadinho pelos “stakeholders” (públicos de interesse). “Leva tempo e esforço da companhia para provar que não será repetido.” A fonte diz que, em relação ao desconto para os pares internacionais, há uma questão operacional, uma vez que a Vale vem tendo dificuldade de entregar o volume de produção esperado. A entrada em índices de sustentabilidade não deve, por si só, garantir alta expressiva da ação a curto prazo: “Há também desconto por causa da performance operacional abaixo do esperado em anos recentes.”

Seja o primeiro a comentar